Вся эта ситуация с крипто-проектом Terra показала, насколько уязвимыми и незащищенными остаются представители биткоин-пространства!

Для многих стало самым настоящим потрясением обрушение стейблкоина UST, который по природе своей (как и другие подобные активы, например, Tether) всегда должен сохранять паритет с долларом США.

Многие наверняка стали задумываться: а где гарантии того, что такая же судьба не постигнет USDT или BUSD, например — ведь, по сути, эти стейблкоины выпущены централизованным эмитентом и де-факто находятся под его полным контролем. А ведь даже у руководства настолько крупных компаний могут образоваться проблемы или какие-то технические неполадки, которые вполне способны привести к глобальному коллапсу.

Особенно это актуально сейчас, когда даже децентрализованный Terra с алгоритмическим UST и сообществом валидаторов рухнул — что уж говорить о централизованных проектах!

Получается, крипторынок действительно пузырь, где даже активы с изначально четко фиксированной ценой могут обрушиться в любой момент и оставить «у разбитого корыта» своих держателей без каких-либо возвратов, компенсаций и т.п.?

В этом видео мы разберемся во всех этих вопросах, дадим четкое определение стейблкоинам и их миссии в биткоин-пространстве, а также сравним UST и USDT, чтобы понять причины краха первого и шансы на обрушение второго.

Итак.

Стейблкоины — это криптовалюты с фиксированным, устойчивым курсом. Такого рода активы всегда имеют привязку: чаще всего к американскому доллару.

Например, в случае с Tether на каждый USDT есть 1 реальный доллар США непосредственно в валюте или других активах, что привязывает курс криптовалюты к цене фиата с вероятностью лишь минимального отклонения.

Такого рода активы отличаются от того же биткоина тем, что они не имеют блоков транзакций и обеспечивается исключительно резервами фиатной валюты. Другими словами, у них нет собственного блокчейна — они функционируют в уже готовых чужих сетях по типу Ethereum, BNB Chain, Tron и т.д.

Крупнейшими на сегодняшний день стейблкоинами являются криптовалюты с обеспечением именно в американском долларе, но в основе таких активов может быть что угодно: драгоценные металлы, природные ресурсы, ценные бумаги, недвижимость и другие физические ценности — при этом логично, что рыночная капитализация стейблкоинов соответственно привязана к стоимости этих резервов.

Теперь давайте разберемся в миссии стейблкоинов и причинах их столь высокой востребованности на крипторынке, а также определим, в чем их преимущества над фиатом.

Итак.

Стейблкоины — это неволатильный инструмент сбережения и обмена в блокчейн-пространстве.

В первую очередь, это универсальная криптовалютная единица расчетов, которая очень удобна и функциональна в переводах, торговле, хранении и защите инвестиционного портфеля от волатильности цифровых валют.

Например, прямо сейчас я уехал из России и полностью отказался от фиатных расчетов со своей редакцией: это было бы очень сложно, долго и дорого. В то же время переслать USDT из одной страны в другую — дело пары нажатий кнопок и пары долларов комиссии. При этом ты не думаешь о каких-то лимитах, возможном внимании профильных органов, падающем биткоине и общей волатильности крипторынка, полностью сохраняя ценность перевода в любой момент времени.

Стейблкоины выполняют своего рода функцию буфера: через них на крипторынок заходят владельцы капиталов для дальнейшей удобной и простой торговли и инвестиций.

Такие активы позволяют трейдерам и инвесторам оставаться на крипторынке или в DeFi-пространстве и оперативно заключать новые сделки, не дожидаясь перевода фиатных денег в течение нескольких дней.

Пользователи очень часто конвертируют криптовалюту в стейблкоины для того, чтобы зафиксировать ценовые позиции или переждать волатильность или падение криптовалют.

Стабильность и эффективность стейблкоинов внушают доверие к крипторынку, поэтому с ним готовы взаимодействовать больше людей. Рост числа участников отрасли увеличивает объемы торгов и общую капитализацию сегмента. По итогу все это приводит к большей ликвидности, что логично повышает глобальную эффективность и популярность криптовалют!

Есть и более высокие цели и задачи!

Стейблкоины со временем вполне могут стать альтернативой фиату в странах с нестабильным курсом национальной валюты.

Например, если в России будет все плохо с рублем, то общество вполне может глобально освоить USDT-кошельки и пользоваться более стабильной иностранной валютой для сбережения и расчетов с помощью простых, дешевых и быстрых переводов без всяких там обменников и прочей присущей фиатным системам бюрократии.

По итогу стейблкоины вполне можно назвать своего рода мостом между миром крипты и миром фиата, поскольку они обладают характеристиками как цифровых валют, так и традиционных денег, а их цены обычно привязаны к курсам таких резервных активов, как доллар или золото.

Если говорить емко, то стейблкоинам присущи стабильность фиатных активов и гибкость цифровых!

Теперь давайте рассмотрим топ-10 крупнейших стейблкоинов в мире!

USDT — это как раз самый популярный и востребованный стейблкоин с капитализацией в $80 млрд. В его обеспечении лежит американский доллар, а эмитентом является организация Tether Limited, которой в свою очередь владеют ребята, стоящие у руля криптобиржи Bitfinex.

Тут стоит вспомнить нашумевший скандал, связанный с этими компаниями: пару лет назад прокуратура Нью-Йорка обвинила их в том, что в 2018 году Tether просто взял и перевел $625 млн из своих резервов на кошельки торговой платформы Bitfinex, у которой на тот момент образовались финансовые проблемы по обязательствам перед клиентами.

В конечном итоге, конечно, проблему с властями решили, а все деньги вернули в резервы USDT, но факт остается фактом: за централизованными стейблкоинами стоят единоличные владельцы, которые могут распоряжаться фиатным обеспечением своих криптовалют так, как они посчитают нужным (стоит ли говорить, что все это может происходить без ведома пользователей?).

С тех пор прокуратура обязала Tether стать максимально прозрачной, периодически публиковать отчеты с пруфами по фиатным остаткам на счетах и проходить аудиты — надеюсь, теперь эта компания «не озорует» с деньгами своих пользователей.

USDT был запущен в 2014 году и изначально работал на базе протокола Omni сети Bitcoin, теперь же эту криптовалюту можно встретить в большинстве крупнейших блокчейнов: Ethereum, BNB Chain, Tron, Solana, EOS и т.д.

USDC — второй крупнейший в мире стейблкоин с капитализацией в $50 млрд, находящийся под контролем американской биржи Coinbase и криптоплатежного сервиса Circle и в первую очередь предназначенный для передачи долларов по всему миру.

На сегодняшний день функционирует в сетях Ethereum, Algorand, Avalanche, Flow, Hedera, Solana, Stellar и Tron.

Каждая единица этой криптовалюты в обращении обеспечена одним долларом, который хранится в резерве в виде наличных денег и краткосрочных казначейских облигаций США.

USDC был запущен в сентябре 2018 года в качестве «цифровых денег для цифровой эпохи», где безналичные транзакции становятся главным расчетным инструментом. Т.е. одной из главных идей является становление USDC не только в качестве своего рода убежища для криптотрейдеров в периоды волатильности и коррекции рынка, но и инструмента, позволяющего по всему миру совершать расчеты компаниям и платформам (в том числе из отраслей DeFi и игр).

В целом разработчики ставят перед собой задачу создать экосистему, в которой USDC принимается как можно большим количеством кошельков, бирж, поставщиков услуг, децентрализованных приложений и т.д., упростив использование этого стейблкоина для повседневных платежей, торговли и одноранговых транзакций.

Binance USD (BUSD) — это третий крупнейший в мире стейблкоин с капитализацией в $17 млрд и обеспечением в американском долларе, выпущенный биржей Binance в партнерстве с трастовой компанией Paxos и регулируемый Департаментом финансовых услуг штата Нью-Йорк.

Разработчики позиционируют свою криптовалюту в качестве актива, в первую очередь предназначенного для поддержания стабильной рыночной стоимости и позволяющего инвесторам и трейдерам хранить свои деньги в блокчейне без угрозы волатильности и без необходимости выводить средства из криптовалютного пространства.

Кроме того, благодаря BUSD пользователи могут быстро отправлять деньги по всему миру с минимальной комиссией в сетях Ethereum и BNB Chain.

DAI — это крупнейший децентрализованный стейблкоин на базе блокчейна Ethereum, которым управляет децентрализованная автономная организация MakerDAO.

Для справки:

MakerDAO — тип компании, которая работает децентрализовано за счет использования смарт-контрактов.

Эта криптовалюта создана в качестве альтернативы вышеупомянутым централизованным стейблкоинам, основная проблема которых — отсутствие доверия единоличному эмитенту. Другими словами, токены DAI создаются самими пользователями, а не какой-то одной компанией. При этом в качестве обеспечения в смарт-контракте замораживается эфириум по текущему курсу.

Если говорить более подробно, то DAI появляются на свет через механизм кредитования — т.е. их «берут в долг» у смарт-контракта под обеспечение эфириума.

Вы спросите, зачем кому-то замораживать свой эфир, чтобы получить взамен стейблкоины DAI? Все просто! Например, у вас есть ETH, вы ждете неминуемого дальнейшего роста курса и упорно ходлите — т.е. ни в коем случае не хотите продавать свою криптовалюту. В этом случае можно оставить ее залоге, а взамен получит стейблкоины DAI, купив затем на них чего-нибудь еще перспективного (например, тех же эфиров, если уж вы так уверены в его росте). По итогу вы просто будете сидеть в эфире с плечом!

В любой момент вы можете вернуть долг, а списанные с вашего кошелька DAI сжигаются, сохраняя таким образом баланс децентрализованного криптовалютного обеспечения, равновесие спроса/предложения и привязку стейблкоина к $1.

Ну и конечно же DAI может применяться для удобных расчетов или быстрого перевода средств.

UST — теперь уже очень печально известный алгоритмический стейблкоин экосистемы Terra с обеспечением в собственном нативном токене LUNA, запущенный в сентябре 2020 года в сотрудничестве с биржей Bittrex.

Разработчики позиционировали свою криптовалюту в качестве первого децентрализованного стейблкоина, который обеспечивает процентный доход, мощную масштабируемость и максимально простое перемещение между сетями.

Стабильность курсов алгоритмических стейблкоинов обеспечивают алгоритмы, смарт-контракты или действия пользователей, которые с ними взаимодействуют.

По итогу цена таких монет зависит не от обеспечения, а от специфических механизмов удержания стоимости и действий владельцев токенов.

Например, в случае с Terra все регулировалось с помощью арбитражных операций держателей, то есть через механизм спроса и предложения.

UST можно было выпускать за эквивалентную сумму в криптовалюте LUNA, и наоборот.

Когда цена UST превышала $1, пользователям становилось выгодно выпускать относительно дорогие на тот момент стейблкоины. Это балансировало спрос и предложение, в результате чего цена возвращалась к нужной отметке.

С другой стороны, если курс стейблкоина опускался несколько ниже $1, его держателям было выгодно сжигать UST для выпуска LUNA. Такое сокращение эмиссии логично создавало дефицит, и курс токена рос до достижения паритета с долларом.

Проще говоря, когда стоимость UST отклонялась от $1, возникала возможность для арбитража. Две криптовалюты Terra постоянно выпускались и взаимно уничтожались по такому алгоритму, чтобы Luna собирала все колебания, а курс UST получался равным $1.

Однако, как мы все уже знаем, UST в определенный момент потерял привязку к доллару (до сих пор достоверно неизвестно, почему это произошло: разработчики заявили, что в скором времени опубликуют отчет с причинами произошедшего). Система дала сбой, алгоритмический баланс нарушился, что поставило под угрозу всю сеть Terra.

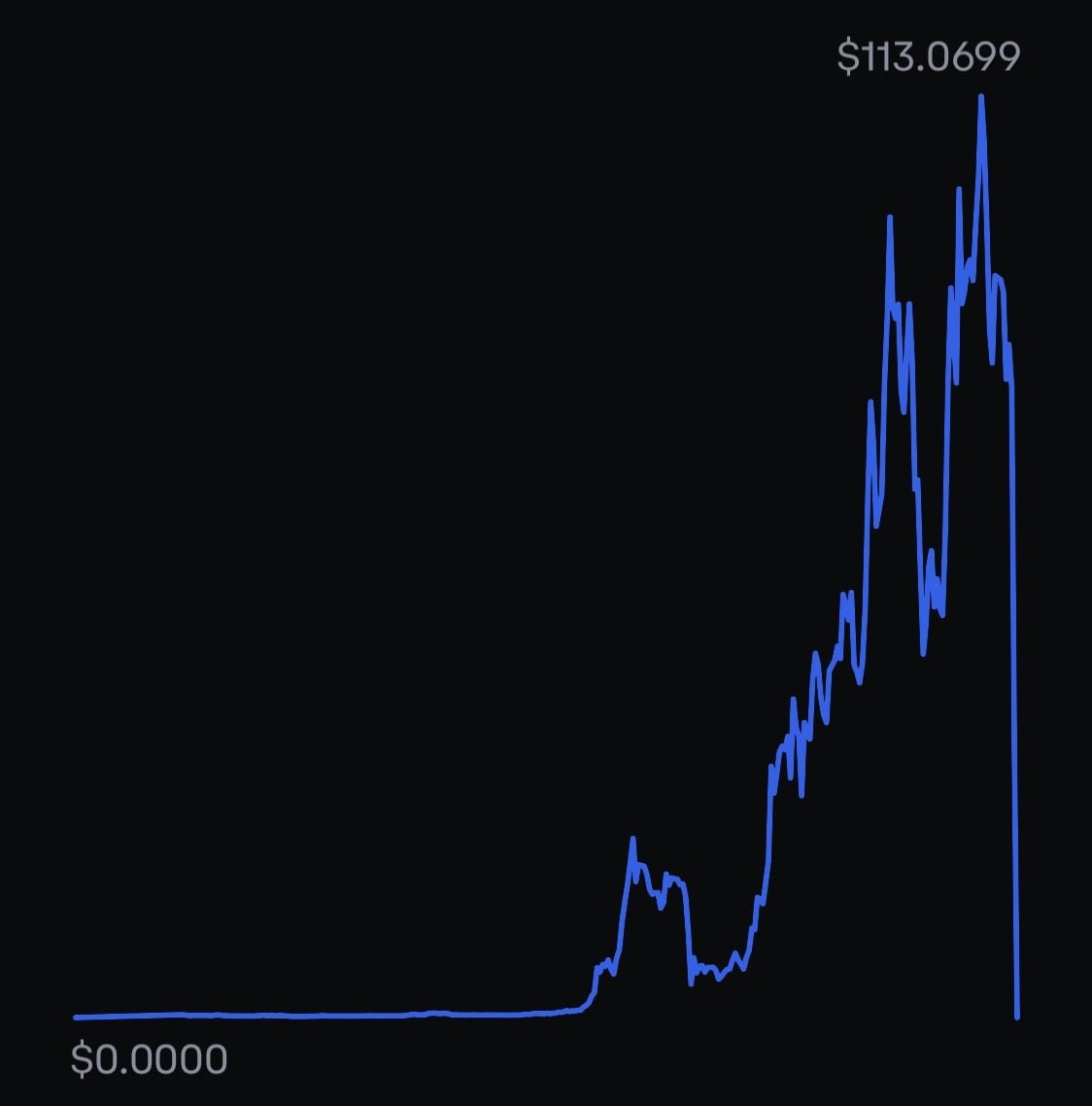

Люди были вынуждены продавать большое количество стейблкоинов, оказывая понижательное давление на цену, разработчикам приходилось создавать огромные объемы новых токенов LUNA для обеспечения, в результате чего эмиссия криптовалюты увеличивалась в геометрической прогрессии, что в свою очередь не могло не оказать пагубного влияния на курс.

Как итог, LUNA рухнула со $100 до пары центов, оставив не у дел огромное количество инвесторов.

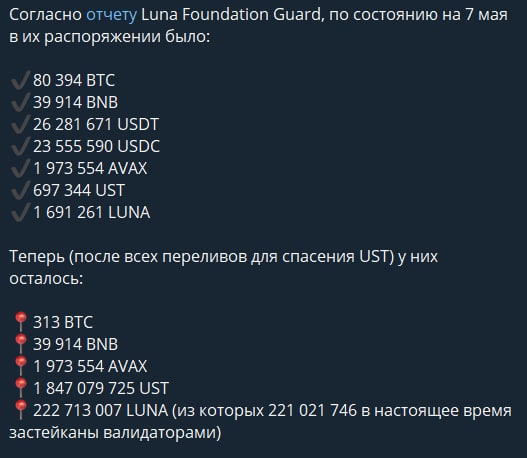

Не помогли даже более 80 000 биткоинов, которые лежали в качестве дополнительного обеспечения в специально созданном фонде Luna Foundation Guard.

Чтобы понимать, насколько глобально падение курсов, приведем простой пример: любой купивший буквально пару недель назад криптовалюту Luna за $1 млн, теперь бы имел на своем кошельке не более 50 центов.

К слову, создателем Terra является До Квон, и это уже второй провал в его жизни: ранее, как оказалось, он создал еще один похожий проект под названием Basis Cash. Эта криптовалюта была разработана в 2020 году людьми под псевдонимами «Рик» и «Морти».

К слову, создателем Terra является До Квон, и это уже второй провал в его жизни: ранее, как оказалось, он создал еще один похожий проект под названием Basis Cash. Эта криптовалюта была разработана в 2020 году людьми под псевдонимами «Рик» и «Морти».

Как и UST, этот стейблкоин был привязан к доллару через код без материального обеспечения. К концу прошлого года курс опустился ниже $1, после чего и вовсе обнулился.

Мы рассмотрели 5 крупнейших стейблкоинов и разобрались в принципах работы как централизованных, так и децентрализованных-алгоритмических криптовалют.

Мы рассмотрели 5 крупнейших стейблкоинов и разобрались в принципах работы как централизованных, так и децентрализованных-алгоритмических криптовалют.

Среди остальных крупных стейблкоинов можно выделить:

TrueUSD — это централизованный, регулируемый стейблкоин, привязанный к курсу доллара США и впервые запущенный на блокчейне Ethereum в январе 2018 года платформой для токенизации реальных активов TrustToken.

Как и в случае с другими стейблкоинами, TrueUSD обеспечивает трейдеров и инвесторов свободным от высокой волатильности инструментом для удобства взаимодействия с крипторынком.

PAX — это централизованный стейблкоин, созданный компанией Paxos Trust Company на блокчейне Ethereum в сентябре 2018 года и полностью обеспеченный американскими долларами. Это регулируемый токен, который находится под контролем Нью-Йоркского Государственного департамента финансовых услуг.

Изначально PAX создавался в качестве более удобной альтернативы американскому доллару с возможностью мгновенной конвертации из фиата в криптовалюту и назад, хранения цифровых активов в неволатильном виде, проведения операций вне рабочего времени банков, быстрых и безопасных международных транзакций.

Цель Paxos — создать будущее, в котором цифровые активы, товары и ценные бумаги можно будет беспрепятственно переводить куда угодно и когда угодно.

Neutrino USD (USDN) — это еще один алгоритмический стейблкоин с привязкой к доллару США. Все операции с этой криптовалютой, такие как выпуск, обеспечение, стейкинг, выплаты вознаграждений и т.д., прозрачны и регулируются смарт-контрактом.

USDN выпущен на блокчейне Waves, полностью обеспечен криптовалютой WAVES и поддерживает стейкинг на уровне алгоритма.

При этом смарт-контракт размещен в открытом доступе, т.е. любой пользователь всегда может проверить, сколько WAVES депонировано на контракте в качестве обеспечения, как рыночная стоимость залога соотносится с капитализацией USDN и т.д.

Gemini Dollar (GUSD) — это централизованный стейблкоин, функционирующий на базе Ethereum, регулируемый Департаментом финансовых услуг Нью-Йорка и обеспеченный реальными долларами США, которые хранятся в State Street Bank.

GUSD находится под контролем биржи Gemini братьев Тайлера и Кэмерона Уинклвоссов, которые позиционируют свой стейблкоин в качестве инструмента преодоления разрыва между традиционными финансами и криптовалютами.

USDD — запущенный 5 мая в сети Tron алгоритмический стейблкоин, функционирующий также в Ethereum/BNB Chain, обеспеченный криптовалютой TRX и, как заверил Джастин Сан, высоколиквидными активами на сумму $10 млрд.

Стейблкоин контролируется Tron DAO, направлен на защиту права частной собственности и исключает возможность заморозки и конфискации средств. По словам Сана, организация обеспечит годовую доходность USDD на уровне 30%.

На фоне краха Terra возникает вполне логичный вопрос: не ждет ли такая же судьба USDD, характеристики которого очень напоминают алгоритмы UST.

Так вот, Джастин Сан заявил, что продукт Terraform Labs погубили слишком быстрый рост и отсутствие достаточного количества средств в резервном фонде.

По его мнению, LUNA сильно зависела от кредитных средств и выросла до «впечатляющей рыночной капитализации» слишком быстро.

«Во время разработки USDD мы сосредоточились на здоровом росте инструмента. Мы хотим, чтобы его рыночная стоимость оставалась относительно небольшой по сравнению с TRX и общей рыночной капитализацией. В то же время она должна быть меньше резервов Tron DAO», — отметил глава Tron.

Также есть не настолько известные и популярные стейблкоины, в основе которых лежат, например, евро — Stasis Euro (EURS), или сингапурский доллар — XSGD.

Есть монеты с привязкой к курсу золота — например, PAX Gold (PAXG) и Tether Gold (XAUT).

Что ж, после всего вышесказанного, думаю, не осталось сомнений в чрезмерной важности такого рода активов на крипторынке.

Подводя итог, теперь уже совершенно обоснованно можно сказать, что к децентрализованным алгоритмическим стейблкоинам лучше относиться максимально осторожно, всегда держа в уме всю эту ситуацию с Terra и понимая, что в обеспечении там лежит волатильная криптовалюта, а стабильность обеспечена алгоритмами спроса и предложения.

Если же говорить о крупных централизованных стейблкоинах, обеспеченных фиатом, то риск потери средств тут конечно же практически сведен к нулю, и даже в случае каких-то проблем с эмитентом, урегулирование вопросов ляжет на плечи компетентных государственных организаций. Ведь разработчики тех же USDT, BUSD и USDC имеют все необходимые лицензии и разрешения в своих юрисдикциях, а их пользователи, по сути, защищены традиционным законодательством.